Quelle est la fiscalité en cas de rachat total ou partiel ?

La fiscalité applicable dépend de la durée du contrat au moment du rachat et de la date de versement des primes (sommes que vous avez versées au contrat) : il faut distinguer les plus-values réalisées sur les versements effectués avant et après le 27 septembre 2017.

Il existe des cas d’exonération de prélèvements fiscaux

Les produits peuvent être exonérés d’impôt sur le revenu, quelle que soit la durée du contrat, lorsque le rachat résulte d’un cas de :

• licenciement du souscripteur/adhérent ou de son conjoint/partenaire de PACS (à condition d’être inscrit comme demandeur d’emploi à France Travail et ne doit pas avoir retrouvé un emploi avant la fin de la période au titre de laquelle il prétend à l’exonération sous peine d’en perdre le bénéfice. Cela exclut aussi la rupture conventionnelle du contrat de travail ou la fin d’un contrat à durée déterminée ou la révocation d’un mandat social) ;

• cessation d’activité non salariée du souscripteur/adhérent ou de son conjoint/partenaire de PACS suite à un jugement de liquidation judiciaire ;

• mise à la retraite anticipée ;

• invalidité 2e ou 3e catégorie de la Sécurité sociale du souscripteur/adhérent ou de son conjoint/partenaire de PACS.

Bon à savoir : le rachat doit être réalisé avant la fin de l’année civile qui suit celle de la réalisation de l’évènement. Néanmoins, les prélèvements sociaux restent applicables à l’exception du cas d’invalidité 2e ou 3e catégorie.

Pour plus de précisions, contactez votre interlocuteur d’assurance.

Qui peut demander le rachat d'un contrat d'assurance vie ?

Le droit de rachat est un droit personnel appartenant uniquement au souscripteur du contrat.

C'est le souscripteur qui dispose du droit de créance sur la provision mathématique (c'est-à-dire la valeur actuelle des engagements de l'assureur diminuée des engagements du souscripteur) constituée par l'assureur.

Dans certains cas spécifiques, pour pouvoir racheter un contrat, on peut vous demander le consentement d'autres personnes.

Dans ce cas, l'assureur devra alors recueillir l'accord express des personnes concernées :

- du cosouscripteur en cas de cosouscription ;

- du bénéficiaire intervenant et acceptant sauf sous certaines hypothèses ;

- du créancier du souscripteur si le contrat fait l'objet d'un nantissement ou d'une délégation de créance.

Comment faire une demande de rachat partiel ou total sur mon contrat d'assurance vie ?

Pour un rachat partiel

Comment faire la demande ?

- par envoi postal à : Generali – 75447 PARIS CEDEX 09.

Par courrier postal à : Generali – 75447 PARIS CEDEX 09

Attention : le motif doit obligatoirement être indiqué pour tout rachat sur un contrat de moins de 2 ans ou si un versement libre a été effectué depuis moins de 2 ans

Pour les primes versées avant le 27/09/2017, choisir l’option fiscale : par défaut déclaration dans le revenu imposable ou sur option le prélèvement forfaitaire libératoire

Document à joindre : RIB – copie de la carte nationale identité en cours de validité

Quel est le délai de paiement ?

Le délai peut varier selon le contrat et le canal utilisé pour faire sa demande.

- Pour les contrats en euros (uniquement investis sur un fonds en fonds euros) : 15 jours ouvrés à réception de la demande conforme et complète.

- Pour les contrats multisupport (investis sur des supports financiers dont la valeur varie en fonction de l'évolution des marchés financiers) : il faut tenir compte de la date de réception de la demande et de la cotation (attribution de la valeur de marché) :

- demande reçue le lundi, réception des fonds 15 jours après ;

- demande reçue entre le mardi et vendredi : réception des fonds 20 jours après. Le code des assurances prévoit un délai de 2 mois maximum.

Pour un rachat total

Comment faire la demande ?

Par envoi postal à : Generali – 75447 PARIS CEDEX 09.

Le courrier doit être daté et signé.

- Le motif doit obligatoirement être indiqué pour tout rachat sur un contrat de moins de 2 ans, ou si un versement libre a été effectué depuis moins de 2 ans.

- Pour les primes versées avant le 27/09/2017, choisir l’option fiscale : par défaut déclaration dans le revenu imposable ou sur option le prélèvement forfaitaire libératoire

- Document à joindre : RIB – copie de la carte nationale d’identité en cours de validité

Quel est le délai de paiement ?

- Pour les contrats en euros (investis en fonds euros) : 15 jours ouvrés à réception de la demande conforme.

- Pour les contrats avec unités de compte (investis sur des supports financiers dont la valeur varie en fonction de l'évolution des marchés financiers) : il faut tenir compte de la date de réception de la demande et de la cotation (attribution de la valeur de marché).

- Demande reçue le lundi, réception des fonds 15 jours après.

- Demande reçue entre le mardi et vendredi : réception des fonds 20 jours après.

Le code des assurances prévoit un délai de 2 mois maximum.

La fiscalité de l'assurance vie est-elle attrayante ?

La fiscalité de l'assurance vie est une niche privilégiée (c'est à dire un marché très étroit correspondant à un produit ou service très spécialisé), notamment en ce qui concerne l'impôt sur le revenu et les droits de succession. A la sortie, vous disposez d'une grande souplesse pour percevoir immédiatement un capital, prolonger votre placement ou opter pour une rente, éventuellement réversible au profit du bénéficiaire de votre choix.

Quelle est la fiscalité de mon assurance vie en cas de sortie en rente ?

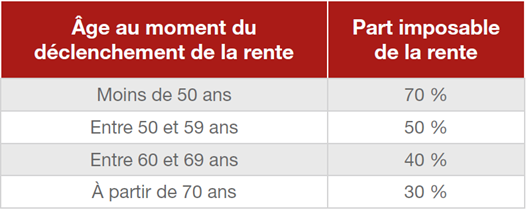

D'un point de vue fiscal, seule une fraction de la rente viagère est soumise chaque année à l’imposition sur le revenu et aux prélèvements sociaux.

La part imposable de la rente dépend de votre âge au moment du déclenchement de la rente :